Ngày 6/3/2024, Ngân hàng Nhà nước (NHNN) Việt Nam ban hành văn bản số 1628/NHNN-CSTT về việc công bố lãi suất cho vay, tạo điều kiện thuận lợi cho người dân và doanh nghiệp tăng khả năng tiếp cận nguồn vốn tín dụng ngân hàng.

Theo đó, yêu cầu các tổ chức tín dụng (TCTD), các chi nhánh ngân hàng nước ngoài tiếp tục thực hiện việc công bố lãi suất cho vay bình quân, chênh lệch lãi suất tiền gửi và cho vay bình quân, lãi suất cho vay các chương trình tín dụng, gói tín dụng và các loại lãi suất cho vay khác (nếu có) theo chỉ đạo của Thủ tướng Chính phủ. Các TCTD tự chịu trách nhiệm về tính đầy đủ, kịp thời, chính xác của thông tin, số liệu công bố trên trang thông tin điện tử của TCTD; giải thích rõ ràng về nội dung thông tin, số liệu công bố; chủ động tiếp nhận, giải đáp và xử lý các vướng mắc từ khách hàng…

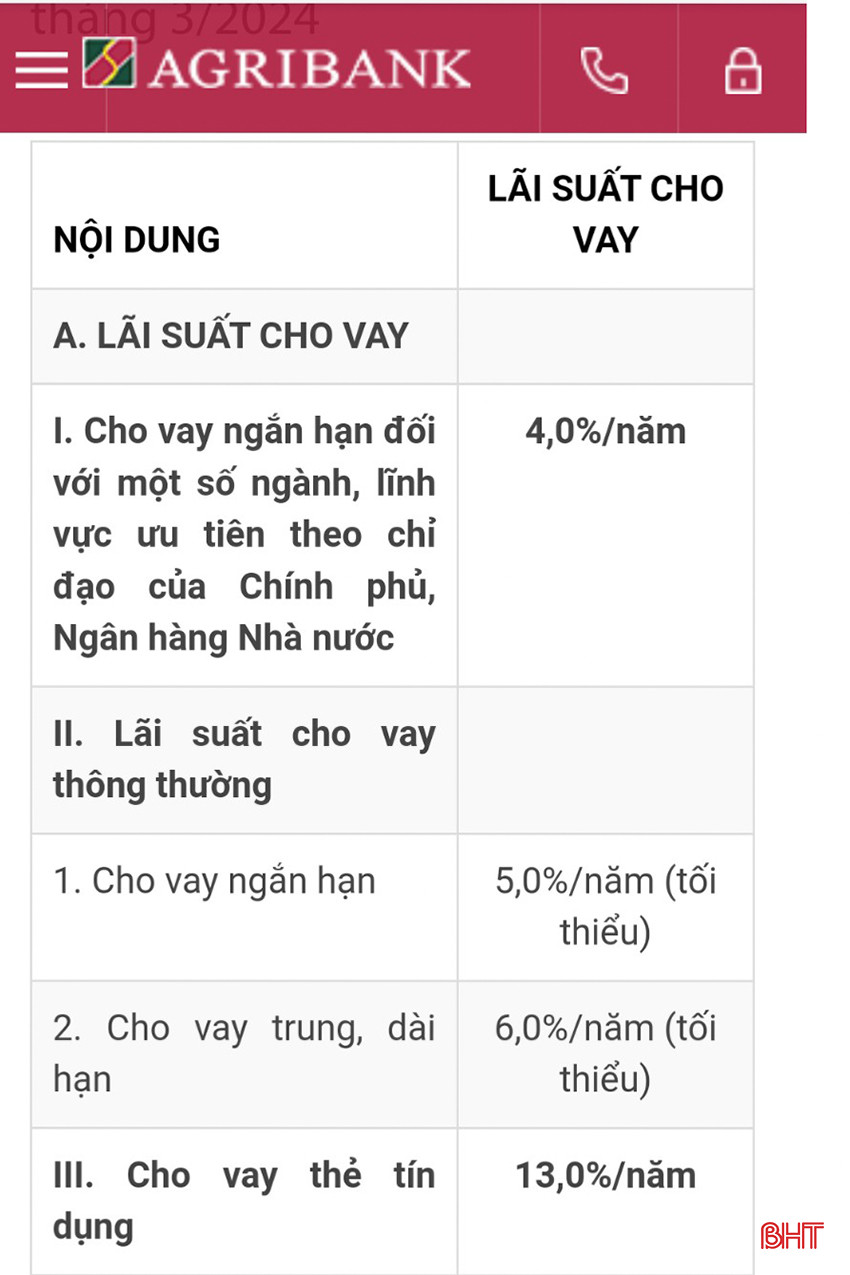

Thực hiện chỉ đạo của Ngân hàng Nhà nước (NHNN), Agribank Chi nhánh Hà Tĩnh II đã chủ động công bố rộng rãi lãi suất cho vay để khách hàng biết và tiếp cận. Theo đó, trong tháng 3/2024, Agribank niêm yết lãi suất cho vay ngắn hạn đối với một số ngành, lĩnh vực ưu tiên theo chỉ đạo của Chính phủ, NHNN là 4,0%/năm; lãi suất cho vay thông thường (bao gồm: lãi suất ngắn hạn tối thiểu là 5,0%/năm, cho vay trung và dài hạn lãi suất tối thiểu là 6,0%/năm.

Ngoài ra, Agribank công bố chi phí vốn bình quân là 6%/năm (trong đó, lãi suất huy động bình quân là 4,2%/năm, các chi phí khác bao gồm dự trữ bắt buộc, dự trữ thanh khoản, bảo hiểm tiền gửi, chi phí hoạt động là 1,8%/năm). Với mức lãi suất cho vay và huy động bình quân nói trên, hiện chênh lệch lãi suất giữa cho vay và huy động của Agribank là 1,47%/năm.

Ông Nguyễn Thanh Quang – Trưởng phòng Kế hoạch và quản lý rủi ro (Agribank Chi nhánh Hà Tĩnh II) cho biết: “Chi nhánh đẩy mạnh tuyên truyền về lãi suất cho vay trên các trang thông tin điện tử, các điểm giao dịch, xe lưu động, phát tờ rơi và phát thanh trên các phương tiện thông tin đại chúng. Qua đó, khách hàng dễ dàng nắm bắt lãi suất và tiếp cận vay vốn phục vụ sản xuất, kinh doanh, tiêu dùng. Nhờ vậy, trong bối cảnh khó khăn, dư nợ tín dụng từ đầu năm lại nay của đơn vị vẫn tăng trưởng khá. Theo đó, tính đến ngày 3/4/2024, tổng dư nợ toàn chi nhánh đạt 14.700 tỷ đồng, tăng 859 tỷ đồng so với đầu năm”.

Vietcombank Hà Tĩnh cũng đã công khai lãi suất cho vay trên các trang thông tin điện tử, niêm yết tại các điểm giao dịch, thông báo tin nhắn tới khách hàng qua ngân hàng số "Vietcombank Digibank" hoặc gọi điện trực tiếp cho khách hàng…

Theo đó, lãi suất cho vay bình quân tháng 3/2024 của Vietcombank là 6,4%/năm; chênh lệch lãi suất tiền gửi và cho vay bình quân là 3,4%/năm; chênh lệch lãi suất sau khi trừ các chi phí liên quan hoạt động huy động vốn, sử dụng vốn là 1,8%/năm.

Bà Nguyễn Thị Hạnh – Trưởng phòng Khách hàng bán lẻ (Vietcombank Hà Tĩnh) cho hay: "Tổng dư nợ toàn chi nhánh đến nay đạt 13.675 tỷ đồng, trong đó dư nợ khách hàng doanh nghiệp là 7.000 tỷ đồng và dư nợ khách hàng cá nhân là 6.675 tỷ đồng. Việc Vietcombank công bố lãi suất cho vay, các chương trình tín dụng với lãi suất ưu đãi giúp người dân, doanh nghiệp chủ động theo dõi, nắm bắt thông tin, tiếp cận tín dụng, qua đó giúp ngân hàng tăng trưởng dư nợ".

Mới đây nhất, ngày 1/4/2024, VietinBank đã lần đầu tiên công bố lãi suất cho vay bình quân ở mức 6,3%/năm, chênh lệch giữa lãi suất cho vay và lãi suất huy động bình quân là 2,45%/năm.

Theo VietinBank, mức chênh lệch lãi suất này dùng để bù đắp cho các loại chi phí tuân thủ quy định của pháp luật như: chi phí dự phòng rủi ro, chi phí vốn yêu cầu cho rủi ro tín dụng, chi phí hoạt động…

Ngoài tốp “Big4”, các ngân hàng thương mại cổ phần trên địa bàn Hà Tĩnh cũng đã lần lượt công bố lãi suất cho vay.

Tại Ngân hàng TMCP Bưu điện Liên Việt (LPBank) Hà Tĩnh, lãi suất cho vay bình quân trong thông báo mới nhất là 8,07%/năm; lãi suất bình quân đối với tiền gửi tất cả các kỳ hạn là 5,82%/năm, chênh lệch lãi suất bình quân ở mức 2,25%/năm...

Techcombank Hà Tĩnh hiện đã công bố lãi suất cho vay bình quân tháng 2/2024 đối với khách hàng cá nhân ở mức 7,33%/năm; chênh lệch lãi suất tiền gửi và cho vay bình quân là 4,33%/năm. Với khách hàng doanh nghiệp, lãi suất cho vay bình quân của Techcombank là 6,88%/năm; chênh lệch lãi suất tiền gửi và cho vay bình quân 3,89%/năm.

Theo khảo sát, ACB Hà Tĩnh hiện áp dụng lãi suất cho vay đối với khách hàng cá nhân ngắn hạn tối thiểu từ 6,0%/năm trong 3 tháng đầu tiên, tối thiểu 6,5%/năm trong 6 tháng đầu tiên; trung và dài hạn tối thiểu từ 7,5%/năm đối với 12 tháng đầu tiên. Còn với khách hàng doanh nghiệp, ACB niêm yết lãi suất cho vay ngắn hạn 3 tháng đầu tiên tối thiểu là 6,8%/năm, 6 tháng đầu tiên tối thiểu là 7,5%/năm; trung và dài hạn 12 tháng đầu tiên tối thiểu là 8%/năm, 24 tháng đầu tiên tối thiểu là 8,5%/năm…

Khảo sát cho thấy, nhóm ngân hàng “Big 4” có mức chênh lệch lãi suất cho vay và tiền gửi cũng như lãi suất bình quân cho vay ở mức thấp hơn so với khối ngân hàng thương mại cổ phần.

Theo các chuyên gia kinh tế, việc các tổ chức tín dụng đồng loạt công bố lãi suất cho vay sẽ tạo điều kiện thuận lợi cho cộng đồng doanh nghiệp, hợp tác xã và người dân trong tiếp cận tín dụng, giúp họ dễ theo dõi, giám sát hoạt động tín dụng của ngành ngân hàng. Đây cũng là một giải pháp góp phần gia tăng sự minh bạch trong hoạt động ngân hàng, tạo sự cạnh tranh lành mạnh giữa các tổ chức tín dụng. Điều này còn có tác dụng cải thiện tăng trưởng tín dụng trong những tháng tiếp theo, trong bối cảnh tăng trưởng tín dụng quý I/2024 trên toàn quốc nói chung và địa bàn Hà Tĩnh nói riêng vẫn chậm.

Ông Nguyễn Hữu Cường – Giám đốc Công ty CP Cơ khí công nghiệp Đức Tài (TP Hà Tĩnh) chia sẻ: “Doanh nghiệp chúng tôi chuyên sản xuất các chi tiết máy phục vụ ngành công nghiệp, nông nghiệp, ngư nghiệp trong nước và xuất khẩu nên cần nguồn vốn đầu tư lớn và thường xuyên vay vốn ngân hàng. Trước đây, chỉ khi có nhu cầu vay vốn, làm việc với các tổ chức tín dụng thì chúng tôi mới được tiếp cận lãi suất cho vay. Còn hiện nay, theo chỉ đạo của Chính phủ và NHNN Việt Nam, các tổ chức tín dụng phải công bố lãi suất cho vay nên người dân, doanh nghiệp dễ dàng nắm bắt khung lãi suất của từng ngân hàng, qua đó có sự so sánh, đối chiếu và có thể lựa chọn gói tín dụng phù hợp nhất”.